Elliott lascia Ansaldo per 806 milioni

30 Ottobre 2018 - 08:11Il fondo cede il 32% a Hitachi, via a un'Opa a 12,7 euro. Il titolo fa +9%

Dopo quasi tre anni di lotte a colpi di esposti, ricorsi Consob e blitz in assemblea, si chiude la battaglia tra il fondo attivista Elliott e Hitachi su Ansaldo Sts. I giapponesi hanno, infatti, convinto il fondo grazie a un assegno da 806 milioni a cedergli la quota del 31,79% che ne limitava la gestione di controllo. E lanciato subito dopo un'offerta sull'intera società del segnalamento ferroviario. Obiettivo finale: il delisting e la fusione con la divisione giapponese che si occupa di trasporti.

Un'operazione che Hitachi avrebbe finalizzato già nel 2015 se non fosse stato per l'opposizione di Elliott che, proprio con la partita Ansaldo, ha fatto il suo ingresso negli affari finanziari italiani (oggi è anche nelle partite Telecom e Milan). Un dossier che ha intensificato la stagione d'oro dei fondi attivisti (Amber, Knight Vinke, Algebris, K Capital) diventati così forti da ribaltare le sorti di molte assemblee. Per i fondi, in nome della tutela delle minoranze, per i soci di maggioranza in ragione di interessi speculativi. La saga Ansaldo inizia nel 2015 quando Hitachi raggiunge un accordo con Leonardo (allora Finmeccanica) per l'acquisizione di Ansaldo Trasporti (con Ansaldo Breda) ma anche di Sts, il gioiellino ingegneristico della galassia. Un'operazione che, secondo il fondo di Singer, nascondeva una «sottovalutazione» degli assett, insomma un mezzo regalo ai giapponesi. Hitachi aveva acquisito il 40% di Ansaldo Sts e l'intera Ansaldo Breda, lanciando un'Opa sul gruppo a 9,5 euro per azione. Un prezzo ritenuto troppo basso da Elliott, e dalla stessa Consob che riconosce una «collusione», obbligando Hitachi ad aumentare il prezzo a 9,899 euro. Nonostante questo, l'offerta si rivela un flop e sancisce la vittoria del fondo che, per i due anni successivi, blinda l'azione dei giapponesi. Fino a ieri quando Hitachi ha prima rilevato il 31,8% in mano a Elliott e poi ha lanciato, allo stesso prezzo di 12,7 euro, un'Opa sul restante 17,4%.

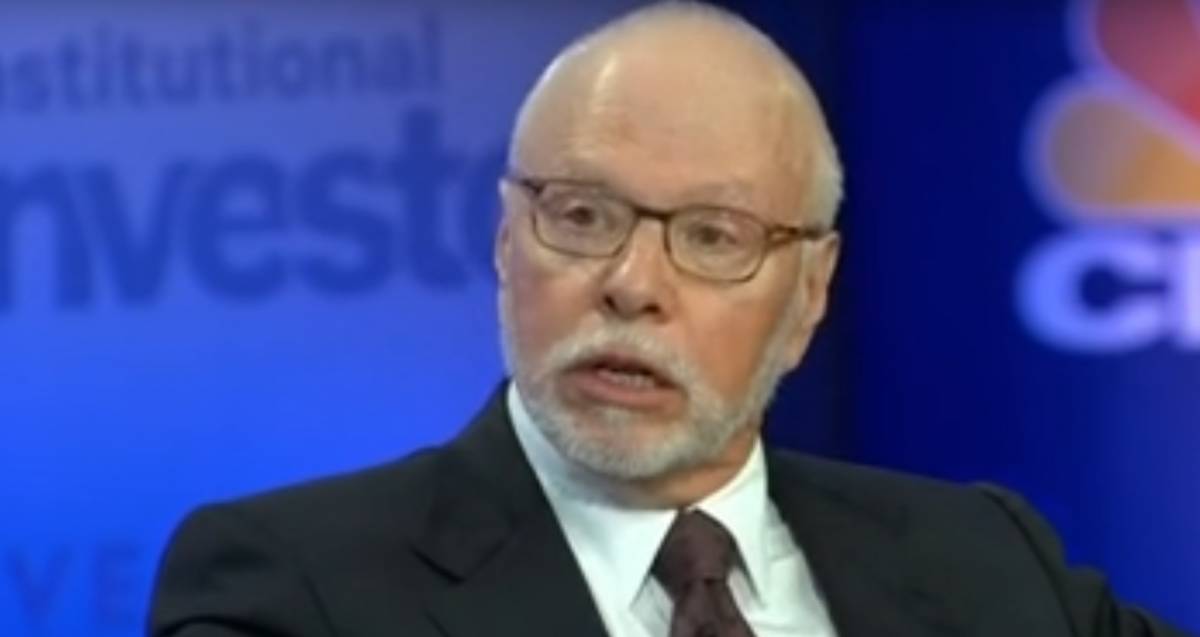

Per Elliott si tratta di una vittoria anche se siamo lontani dai 14-15 euro ad azione considerati congrui dal fondo. Alla fine, l'incasso è stato di 806 milioni con la cessione di 63,5 milioni di azioni ordinarie pagate 12,7 euro, ovvero un premio di oltre il 9% sui prezzi di venerdì (11,6 euro). Ma certo il fondo di Paul Singer ne ha spesi di soldi per salire nel capitale del gruppo in questi anni. E secondo fonti finanziarie la plusvalenza «non supererebbe i 250 milioni». Capitale fresco che il fondo ha subito in parte reinvestito, dopo l'ok di Bankitalia giunto ieri sera, per salire dal 40 all'82% del Credito Fondiario, banca romana attiva nel recupero dei crediti deteriorati. Anche sul fronte dei dividendi è stato un triennio magro, Ansaldo non ha distribuito né nel 2016, nè nel 2018, ma solo nel 2017, con 0,15 euro (circa 2 milioni per Elliott).

Ieri il titolo si è portato sul prezzo d'Opa (12,64 euro +8,9%).