La Bce concede i tempi supplementari a Etruria&c

8 Ottobre 2016 - 09:08Proroga alla vendita delle quattro good banks «per massimizzarne il valore»

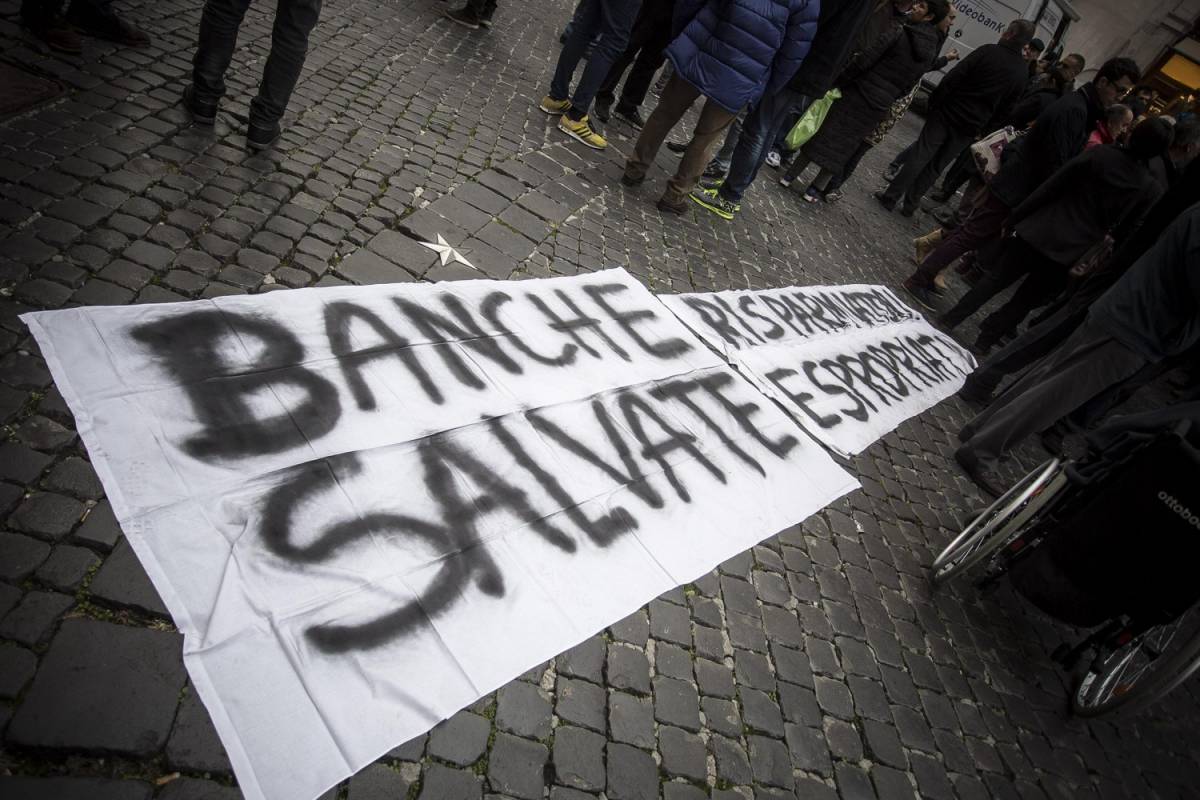

Un'altra proroga. La Commissione Ue ha autorizzato l'estensione del processo di vendita delle quattro banche ponte Nuova Banca Marche, Nuova Banca Etruria, Nuova Carife e Nuova Carichieti. Bruxelles non ha indicato alcuna data limite.

In realtà una scadenza c'è, ma la Commissione non la rivela: «Resta confidenziale per proteggere l'efficacia del processo di vendita» che, viene sottolineato in una nota, «ha lo scopo di massimizzare il valore delle quattro banche ponte minimizzando di conseguenza i costi per i contribuenti e assicurando che non sarà necessario un nuovo aiuto di Stato».

Le good banks sono state create alla fine di novembre del 2015, quando Bankitalia ha messo sotto risoluzione le «vecchie» banche. Bruxelles aveva dunque approvato l'aiuto di Stato per coprire la differenza tra gli asset trasferiti e le passività e per capitalizzare le banche-ponte, oltre a un aiuto pubblico aggiuntivo nella forma di garanzie. Va comunque ricordato che i nuovi istituti non hanno avuto vita facile: dal punto di vista patrimoniale, la squadra del presidente-commissario Roberto Nicastro ha dovuto rifare i calcoli rispetto a quelli annunciati a novembre. Gli 8,5 miliardi di sofferenze valutate al 17,5% sono diventati qualche mese dopo 9,5 miliardi valutati al 22,5%. L'aumento è stato dunque compensato dalla migliore valutazione ma ha complicato il lavoro dei risanatori. Senza dimenticare i due pesi e le due misure usati dalla Commissione Ue che alle quattro italiane ha imposto la cessione in tempi rapidissimi (30 aprile) per poi concedere fortunatamente una prima proroga a fine settembre. Alla tedesca Hsh Nordbank, finita nei guai qualche giorno prima del via libera alla nuove regole sul bail in (le nostre banche, dopo), ha invece dato tempo fino a febbraio 2018.

Il nodo delle good banks è legato con il riassetto di Mps dal filo dello smaltimento delle sofferenze, e in particolare dal prezzo cui avverrà. Partita gestita dal fondo Atlante cui partecipano, tra gli altri, Intesa e la Cdp. Anche perché quanto incassato dalla cessione dei quattro istituti servirà a rimborsare il prestito da 1,6 miliardi ancora in essere con Intesa, Unicredit e Ubi, somma su cui esiste la garanzia da parte della Cdp. «Sulle quattro banche c'è da «vedere se alla fine verranno comprate da una banca o da un fondo; su Mps, cosa succederà sulla dismissione delle sofferenze dove certamente il fondo Atlante sta lavorando e sul fronte dell'aumento di capitale», ha detto ieri l'ad di Intesa, Carlo Messina. Quanto alla Cdp, ieri ha annunciato che si rafforzerà a Bruxelles unendo le forze con le omologhe francese e tedesca sotto un unico tetto. La condivisione della sede potrebbe innescare nuovi progetti comuni: «È il momento per società come le nostre di mettere in moto risorse», ha detto l'ad della Cassa Fabio Gallia.

Chissà se un domani anche operazioni come quella sul fondo Atlante o su Ilva si apriranno a contributi più europei.- dal lunedì al venerdì dalle ore 10:00 alle ore 20:00

- sabato, domenica e festivi dalle ore 10:00 alle ore 18:00.