Il classico cerino acceso rischia di rimanere in mano a loro, agli investitori internazionali, in caso di default di Evergrande. Domani è il D-day, con il colosso immobiliare cinese chiamato a rimborsare interessi su un bond quinquennale per un controvalore pari a 85 miliardi di dollari. Passano le ore, ma di interventi salvavita per strappare dal baratro dell'insolvenza il gruppo di Shenzen ancora non se ne vedono. Insomma, manca poco prima di vedere sventolare dal ponte bandiera bianca.

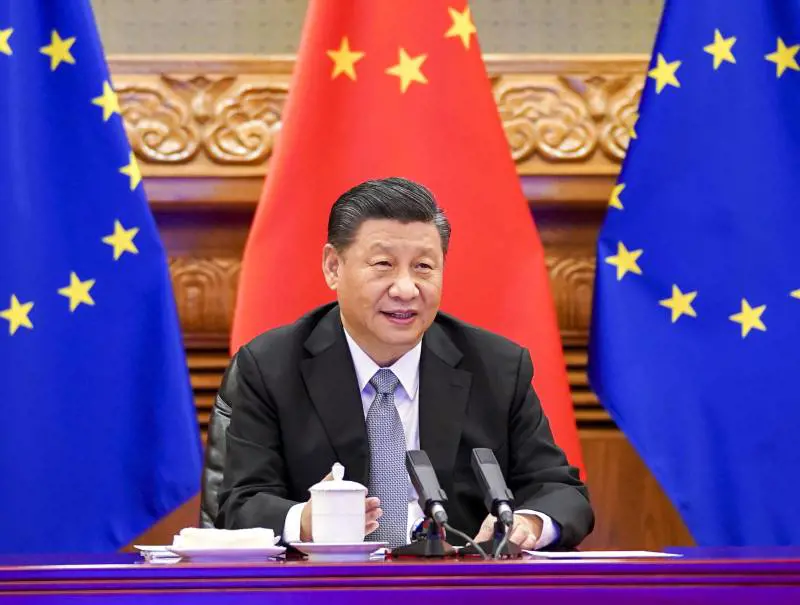

In caso di mancato rimborso le conseguenze non sarebbero certo indolori, visto che il gigante di Shenzhen pesa per circa l'11% su tutte le obbligazioni asiatiche ad alto rendimento. A doversi preoccupare più di tutti sono gli investitori internazionali. Soprattutto se dovesse passare l'ipotesi secondo cui il gruppo fondato da Xu Jiayin deciderà di dichiarare l'insolvenza solo sui bond offshore, saldando invece la parte che riguarda gli investitori cinesi. Un modo per evitare il cosiddetto default incrociato, che scatterebbe invece se la bancarotta colpisse le obbligazioni denominate in yuan. Difficile stabilire l'entità e la natura delle esposizioni, ma secondo Morningstar a dormire sonni poco tranquilli ci sono almeno sei fondi asiatici legati a top player come Ubs, Hsbc, Pimco, Blackrock, Allianz e Fidelity. La soluzione di privilegiare i rimborsi domestici risponde a una logica, quella di stemperare le proteste in atto da giorni nella Cina di Xi Jinping (nella foto) e di evitare tensioni sociali, ma è anche una lama a doppio taglio: in caso di default sui bond in dollari, la credibilità di Evergrande sui mercati internazionali, già al lumicino, verrebbe azzerata.

Strade alternative, però, non se ne vedono. Anche perché, pur grattando il fondo, sembra non vi sia più il becco di un quattrino. Non è servito a nulla vendere quest'anno case a prezzi quasi stracciati (il 30-40% in meno), purché acquistate in contanti. La liquidità continua a mancare, le banche hanno chiuso i rubinetti e il piatto piange. In cassa sono accatastati debiti per 300 miliardi di dollari e le passività, ormai pari al 2% del Pil del Dragone, spuntano ovunque. L'unico deus ex machina in grado di salvare Evergrande sarebbe la People's Bank of China: basterebbe imitare - anche solo parzialmente - la Federal Reserve, il cui bilancio si è gonfiato fino a 4mila miliardi nel 2020 per far fonte all'emergenza pandemica, e la crisi di liquidità verrebbe risolta. Ma Pechino ancora non si espone, nè pare incline a far l'àncora di salvezza abiurando le norme rigide introdotte nella concessione di prestiti al settore del mattone. Standard&Poor's è convinta che il governo scenderà in campo «solo se ci fosse un contagio di vasta portata» tale da innescare rischi sistemici all'economia. Non è questo il caso, secondo gli analisti di S&P. Per due motivi: le banche esposte nei confronti del gruppo sono in grado di reggere l'onda d'urto di un default e «gli effetti negativi diretti di Evergrande sui progetti di altri importanti player sarebbero gestibili».

L'agenzia di rating non vede insomma il pericolo di una Lehman 2.0, con ripercussioni nefaste a livello globale.

Le Borse, dopo il lunedì nero, hanno ripreso ieri un po' colore (+1,2% Milano, +0,9% l'Euro Stoxx 600, mentre a un'ora dalla chiusura Wall Street saliva dello 0,4%), ma restano sul chi vive, in attesa che oggi la Fed si pronunci sul ritiro degli aiuti da 120 miliardi al mese.