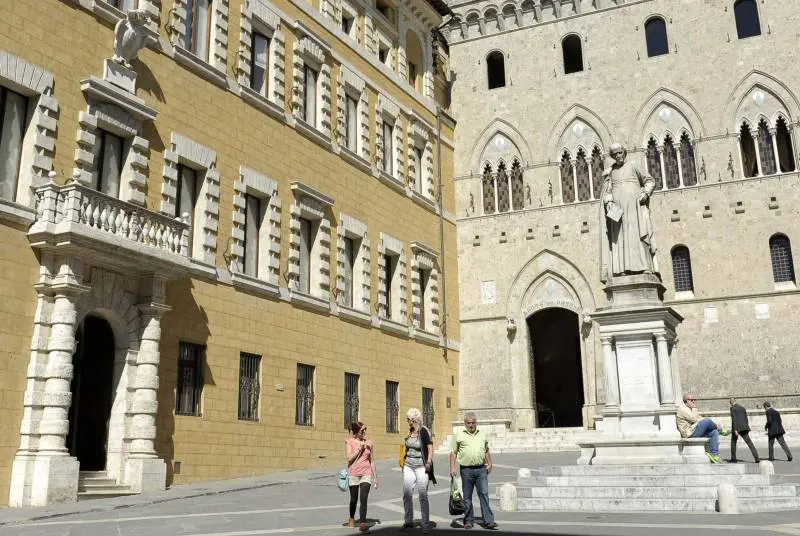

Un anno vissuto pericolosamente quello di Mps che, con la delibera di ieri che fa slittare la ricapitalizzazione da 3 miliardi a maggio, chiude uno dei capitoli più burrascosi della sua storia. Dove porterà la prossima puntata, se alla temuta nazionalizzazione di Rocca Salimbeni o a alla sua resurrezione, è ancora troppo presto per poterlo prevedere.

Intanto la bocciatura della proposta di un aumento di capitale a gennaio, strenuamente voluta dal vertice di Mps, potrebbe portare alle dimissioni di Alessandro Profumo e Fabrizio Viola, rispettivamente presidente e ad, chiamati nel 2012 a prendere il posto di Giuseppe Mussari (presidente della banca dal 2006) e guidare il new deal del Monte. Proprio sotto l'egida del tandem voluto per salvare i bilanci di Rocca Salimbeni (-4,69 miliardi il rosso registrato nel 2011, sceso poi ai -3,17 miliardi del 2012 e ai -518 milioni dei primi nove mesi del 2013) e per predisporre il nuovo intervento dello Stato dopo i Tremonti bond del 2009 (per 1,9 miliardi), Mps ha vissuto dodici mesi ad alta tensione, tra scandali finanziari, colpi di scena, piani industriali, inchieste giudiziarie e speculazioni di mercato che da mesi tengono l'attenzione sulla Rocca più desta che mai.

Il 2013 è iniziato con la bomba derivati scoppiata il 22 gennaio, quando alcune indiscrezioni hanno portato alla luce la costosa eredità della gestione Mussari, ovvero un buco potenziale da 730 milioni determinato da contratti derivati sottoscritti per ritoccare i bilanci del gruppo e tenuti debitamente riservati. Di fatto Mps, alle prese con il salasso derivante dall'acquisizione di Antonveneta del 2007 e, nel bel mezzo della crisi del debito sovrano, con una mastodontica esposizione in titoli di Stato a lunga durata (per 25,8 miliardi), cedeva titoli in cambio di liquidità a diversi istituti finanziari, salvo l'impegno di un riacquisto successivo e a un prezzo più elevato. Alexandria (contratto strutturato sottoscritto con Dresdner Bank prima e poi con Nomura), Santorini (Deutsche Bank, con cui giorni fa è stato raggiunto un accordo), ma anche, in misura minore, Nota Italia, Patagonia e Anthracite, sono presto diventati un incubo per soci e correntisti.

Lo scandalo è tale da portare, lo stesso 22 gennaio, alle dimissioni di Mussari dalla presidenza dell'Abi, dove sedeva dal 2010. Più Procure accendono poi un faro sulle operazioni del gruppo e torna nel mirino perfino la contestata acquisizione di Antonveneta. In questo scenario i Monti Bond, ovvero il prestito da 4,07 miliardi sottoscritti a febbraio dal Tesoro, già previsti a fine 2012 e necessari a garantire i requisiti di patrimonializzazione del gruppo richiesti dall'Eba, vengono visti come un ultimo salvagente per Rocca Salimbeni che, nei mesi successivi, passo dopo passo avvia una profonda ristrutturazione anche attraverso il piano industriale lacrime e sangue approvato lo scorso ottobre.

Certo si tratta di un sostegno a caro prezzo visto che gli interessi sui Monti Bond sono previsti inizialmente al 9% e salgono poi al 15%, e l'alternativa è la nazionalizzazione.

Per evitare di percorrere una simile strada e ripagare il prestito, la via segnata è quella della ricapitalizzazione. Ma trovare qualcuno disposto a subentrare alla Fondazione Mps (azionista al 33,4% del capitale e sommersa da debiti) e ad aprire il portafoglio pare una missione molto più difficile del previsto.