Roma - Lo Stato ha commesso lo stesso errore del Monte dei Paschi: ha giocato troppo con i derivati e ora si trova in una situazione imbarazzante. Certo, lo scenario non è così drammatico come quello dell'istituto di credito senese che li ha utilizzati per occultare perdite e poter distribuire un mini-dividendo agli azionisti. Ma sicuramente il governo e il ministero dell'Economia avrebbero fatto volentieri a meno di questa patata bollente che potrebbe costare una decina di miliardi.

Che cosa è successo di eclatante? Come l'anno scorso, è rispuntato il «comma Cannata» nella legge di Stabilità. È quanto ha rilevato la testata Glistatigenerali.com , all'articolo 33 della manovra c'è una norma che autorizza il Tesoro a «stipulare accordi di garanzia bilaterale in relazione alle operazioni in strumenti derivati». La garanzia dovrebbe essere costituita in «titoli di stato dell'area euro denominati in euro oppure da disponibilità liquide». Si tratta di una richiesta che già l'anno scorso il direttore del debito pubblico del ministero dell'Economia, Maria Cannata, aveva rivolto all'allora ministro Saccomanni, ma il comma alla fine saltò. Questa volta ci si riprova con il suo successore Pier Carlo Padoan.

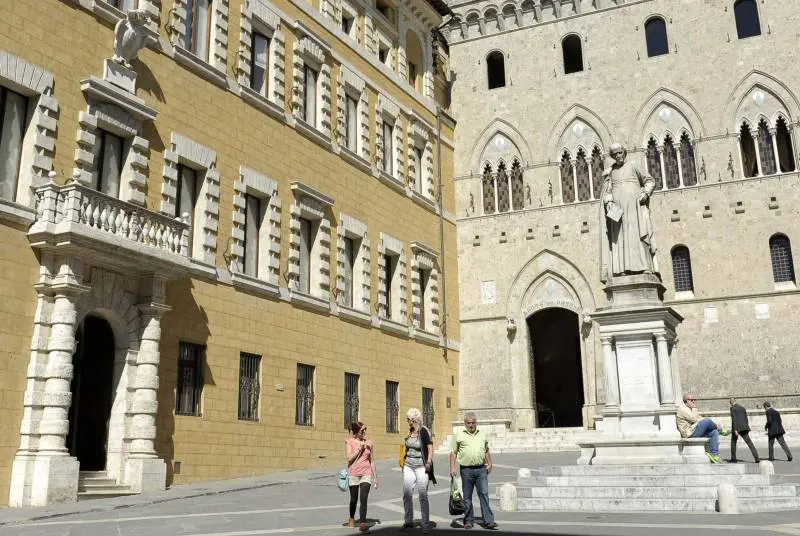

Di che cosa si tratta? Di contratti derivati, sottoscritti per la maggior parte a metà anni '90 con le grandi banche internazionali da parte del Tesoro, allora guidato da Carlo Azeglio Ciampi e da Mario Draghi (il presidente Bce è stato direttore generale) per garantirsi dal rischio di rialzo dei tassi, incassare subito flussi di denaro in entrata con cui far quadrare i conti per entrare nell'euro e rimandare le (eventuali) magagne al futuro. La mazzata è quantomeno di una decina di miliardi giacché a fine 2013 si è venuto a sapere sapeva che, su un totale di circa 160 miliardi di euro, un pacchetto di otto derivati da 32 miliardi aveva generato perdite potenziali per 8 miliardi. Il problema è che il derivato funziona come un'assicurazione: se il rischio si verifica, viene risarcito il danno. Ma se non si verifica (come negli ultimi anni nei quali i tassi sono andati a zero), bisogna continuare a pagare i premi della polizza. È la stessa situazione capitata al Monte dei Paschi con i derivati Alexandria e Santorini, usati per mascherare perdite su altri derivati accesi per «mascherare» la voragine causata dall'acquisizione di Banca Antonveneta a un prezzo spropositato.

Lo Stato ci sta rimettendo e le grandi banche internazionali (Morgan Stanley, Jp Morgan e Deutsche Bank tra le altre) vogliono una garanzia che il Tesoro onorerà il proprio debito quando i contratti andranno a scadenza. Ecco perché il direttore Maria Cannata sta tentando di inserire questo comma. È vero che la cauzione può essere costituita con titoli di Stato, ma generalmente gli istituti tendono a non accettare carta e anche se la accettassero, comunque si dovrebbero emettere altri titoli che finirebbero con l'aumentare il debito. In ogni caso, a pagare sarebbero sempre i cittadini o con minori trasferimenti dal Tesoro o con maggiori tasse.

Uno dei lasciti negativi dei governi Prodi rischia di far perdere al Tesoro buona parte del vantaggio che gli deriva dal calo dello spread. Soprattutto in un momento nel quale lo Stato tenta con tutti i mezzi di raggranellare risorse.

Ad esempio, sempre nella Stabilità è previsto che dall'anno prossimo il Fondo ammortamento dei titoli di Stato passi da Bankitalia a Cdp, proprio per sfuggire ai tassi negativi sui depositi che saranno applicati dalle banche dell'Eurosistema.