Conto alla rovescia per l'Opa di Edizione e Blackstone su Atlantia. Secondo indiscrezioni le prossime 24 ore saranno cruciali e già domani potrebbe arrivare l'offerta che sicuramente sarà concretizzata quindi entro Pasqua. Fondamentale, per il mercato, sarà il prezzo e secondo indiscrezioni l'offerta sarebbe in area 25 euro. Insomma per i Benetton si parlerebbe di un impegno comprese tra i 13 e i 15 miliardi di euro.

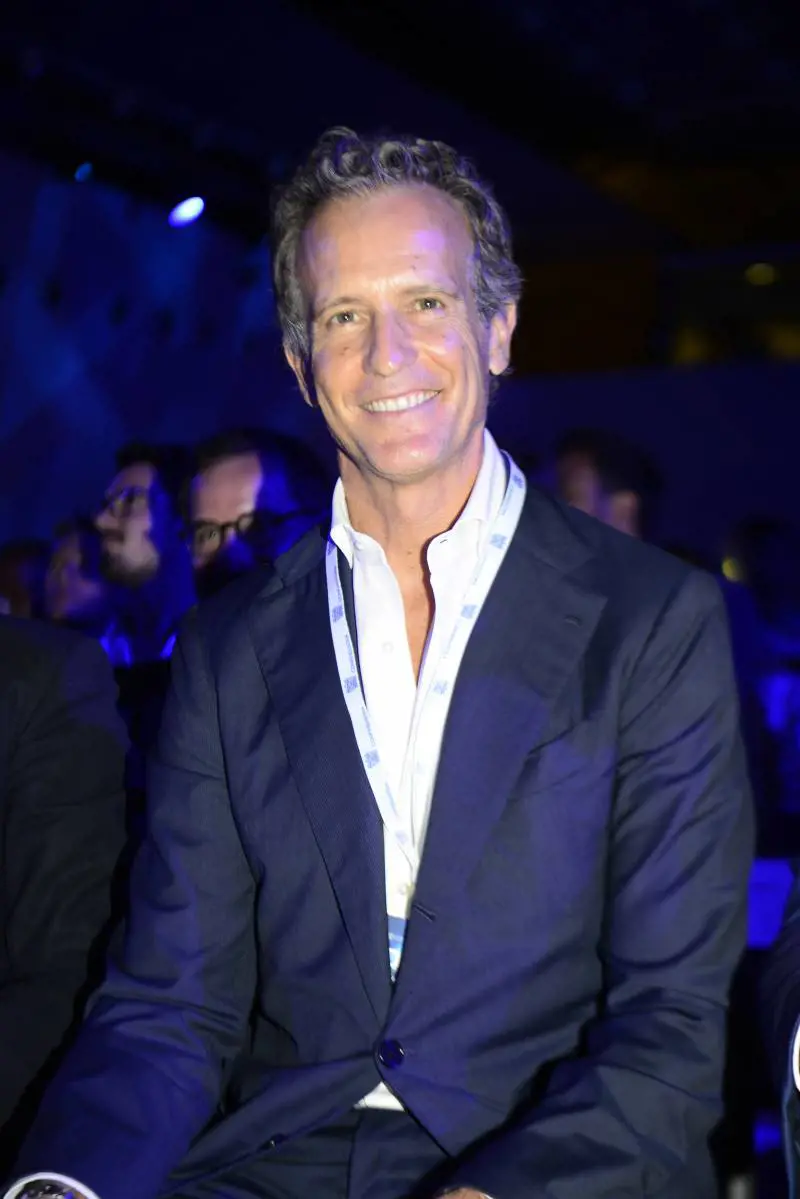

La cassaforte presieduta da Alessandro Benetton (Edizione) controlla la holding con il 33,1% e punta a coinvolgere nella partita anche gli altri azionisti storci: il fondo sovrano di Singapore Gic Pte e Fondazione Cassa di Risparmio di Torino, che insieme controllano il 13% di Atlantia. E, spiegano voci vicine al dossier, sarebbero pronte ad aderire al piano e quindi a partecipare all'Opa. Obiettivo: rilevare la società e fare poi il delisting, cioè toglierla dalla Borsa, in modo che non possa più essere nel mirino di chi, nelle ultime settimane, ha guardato ad Atlantia in particolare per gli 8,2 miliardi di euro che i primi di maggio arriveranno nelle casse della società in seguito alla vendita di Aspi (controllata di Atlantia) a Cassa depositi e prestiti. A farsi avanti era stato Florentino Perez, numero uno della società di costruzioni spagnola Acs insieme ai fondi Gip e Brookfield. La cordata spagnola ha sempre ribadito di non avere in mente un approccio «ostile» nei confronti di Atlantia, ma Edizione (che aveva allo studio l'offerta già da tempo) ora si muove in ottica «difensiva».

Il 30 marzo la cordata iberica ha inoltrato una «proposta preliminare non vincolante» a Edizione. Proposta subito respinta dai Benetton perché «contemplava la dismissione delle attività di Abertis» e «potenzialmente di altre attività autostradali, conducendo di fatto ad uno spezzatino del gruppo Atlantia», come ha spiegato Edizione.

«Le opportunità di un'Opa ostile, considerando anche il probabile intervento del governo, riteniamo si riducano mentre le indiscrezioni di stampa di un'operazione allo studio fra Edizione e Blackstone confermano un appeal speculativo sul titolo», affermano gli analisti di Equita, precisando di far riferimento alla carta del golden power che l'esecutivo potrebbe esercitare per le due controllate di Atlantia, ossia Adr e Telepass.

Oltre ad Abertis, Atlantia controlla Aeroporti di Roma (Adr), Aéroports de la Côte D'Azur e Azzurra Aeroporti, poi Telepass, ha quindi partecipazioni, fra l'altro, in Getlink, società che gestisce il tunnel sotto la Manica, e nel costruttore tedesco Hochtief.

Le voci di un'Opa imminente hanno fatto bene al titolo ieri in Piazza Affari: sul finire della seduta Atlantia ha chiuso a 21,83 euro (-1%) dopo essere arrivata a perdere oltre il 2,5% nel corso degli scambi, soprattutto per le

prese di beneficio. Da mercoledì scorso quando si sono diffuse le prime voci di unìofferta per Atlantia da parte di Florentino Perez il titolo ha guadagnato il 23%, agganciando quota 22 euro, il massimo da febbraio 2020.